Hướng dẫn tự quyết toán thuế TNCN online dành cho Người lao động | Năm 2023

Bài viết gốc được đăng tải tại thuvienphapluat.vn

Các cá nhân thuộc diện tự quyết toán thuế TNCN năm 2023

Những trường hợp không được ủy quyền quyết toán thuế TNCN thì phải tự quyết toán thuế TNCN từ tiền lương, tiền công.

- Cá nhân cư trú có thu nhập từ tiền lương, tiền công trực tiếp khai quyết toán thuế TNCN với cơ quan thuế nếu có số thuế phải nộp thêm hoặc có số thuế nộp thừa đề nghị hoàn hoặc bù trừ vào kỳ khai thuế tiếp theo.

- Cá nhân có mặt tại Việt Nam tính trong năm dương lịch đầu tiên dưới 183 ngày, nhưng tính trong 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam là từ 183 ngày trở lên thì năm quyết toán đầu tiên là 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam.

- Cá nhân là người nước ngoài kết thúc hợp đồng làm việc tại Việt Nam khai quyết toán thuế với cơ quan thuế trước khi xuất cảnh. Trường hợp cá nhân chưa làm thủ tục quyết toán thuế với cơ quan thuế thì thực hiện ủy quyền cho tổ chức trả thu nhập hoặc tổ chức, cá nhân khác quyết toán thuế theo quy định về quyết toán thuế đối với cá nhân.

Trường hợp tổ chức trả thu nhập hoặc tổ chức, cá nhân khác nhận ủy quyền quyết toán thì phải chịu trách nhiệm về số thuế TNCN phải nộp thêm hoặc được hoàn trả số thuế nộp thừa của cá nhân. - Cá nhân cư trú có thu nhập từ tiền lương, tiền công đồng thời thuộc diện xét giảm thuế do thiên tai, hỏa hoạn, tai nạn, bệnh hiểm nghèo ảnh hưởng đến khả năng nộp thuế thì không ủy quyền cho tổ chức, cá nhân trả thu nhập quyết toán thuế thay mà phải trực tiếp khai quyết toán với cơ quan thuế theo quy định.

Các bước tự quyết toán thuế TNCN online năm 2023

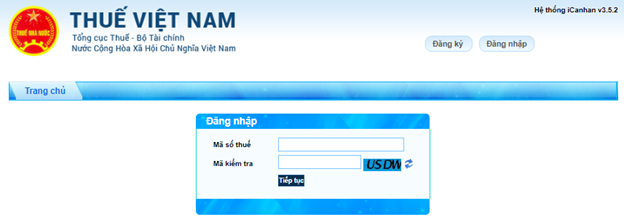

BƯỚC 1: Đăng nhập hệ thống/Nhập thông tin

Truy cập hệ thống thuế điện tử của Tổng cục Thuế và đăng nhập TẠI ĐÂY

Người nộp thuế điền thông tin mã số thuế và mã kiểm tra rồi nhấn tiếp tục. (Trường hợp quên mã số thuế thì người nộp thuế có thể tham khảo cách tra cứu mã số thuế Tại đây)

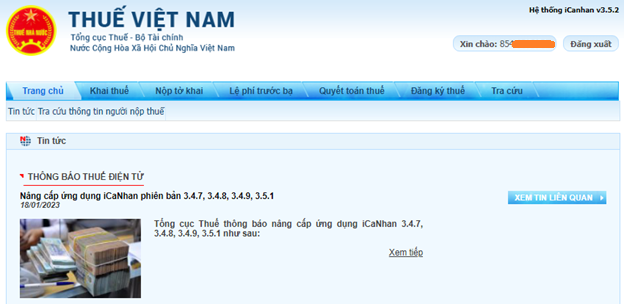

Sau khi đăng nhập thành công, sẽ xuất hiện giao diện như hình phía trên.

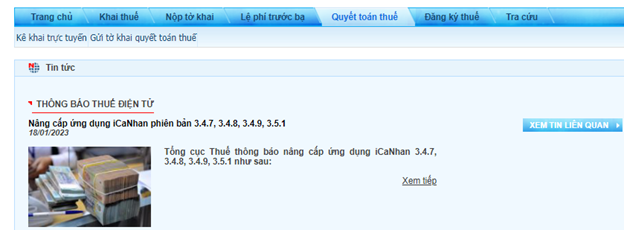

Chọn “Quyết toán thuế”, sau đó chọn “kê khai trực tuyến” và điền nội dung kê khai online.

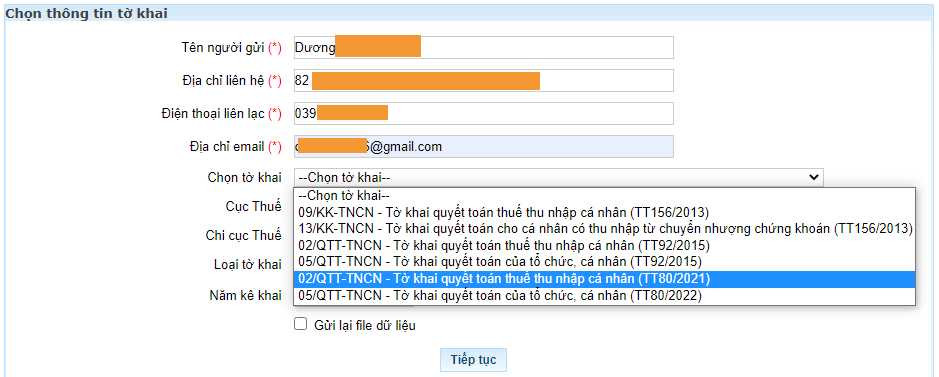

Sau đó tại mục “Chọn thông tin tờ khai”, người nộp thuế điền các thông tin bắt buộc và chọn Tờ khai 02/QTT-TNCN.

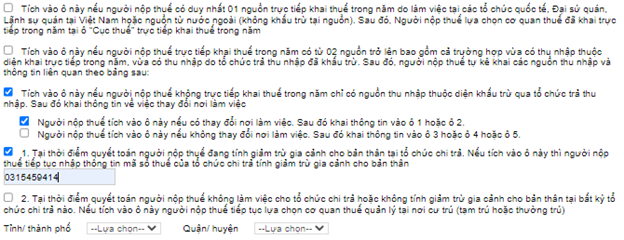

Tùy theo trường hợp của người nộp thuế mà tích chọn mục phù hợp.

Chọn Cơ quan thuế Quyết toán: nhập vào các ô tương ứng, tích chọn một trong 03 trường hợp:

- Trường hợp 1: Tích vào ô này nếu NNT có duy nhất 01 nguồn trực tiếp khai thuế trong năm do làm việc tại các tổ chức quốc tế, Đại sứ quán, Lãnh sự quán tại Việt Nam hoặc nguồn từ nước ngoài (không khấu trừ tại nguồn). Sau đó, NNT lựa chọn CQT đã khai trực tiếp trong năm tại ô “Cục thuế” trực tiếp khai thuế trong năm. Sau đó lựa chọn Cục thuế quản lý tổ chức chi trả (chọn cơ quan thuế ở phần tra cứu MST). Loại tờ khai: tờ khai chính thức/bổ sung.

- Trường hợp 2: Tích vào ô này nếu NNT trực tiếp khai thuế trong năm có từ 02 nguồn trở lên bao gồm cả trường hợp vừa có thu nhập thuộc diện khai trực tiếp trong năm, vừa có thu nhập do tổ chức trả thu nhập đã khấu trừ. Sau đó, người nộp thuế tự kê khai các nguồn thu nhập và thông tin liên quan theo bảng.

- Trường hợp 3: Tích vào ô này nếu NNT không trực tiếp khai thuế trong năm chỉ có nguồn thu nhập thuộc diện khấu trừ qua tổ chức trả thu nhập. Sau đó khai thông tin về việc thay đổi nơi làm việc.

**Trường hợp 3.1: NNT tích vào ô này nếu có thay đổi nơi làm việc. Sau đó khai thông tin vào ô 1 hoặc ô 2.

– Ô 1: Tại thời điểm quyết toán NNT đang tính giảm trừ gia cảnh cho bản thân tại tổ chức chi trả. Nếu tích vào ô này thì tiếp NNT tục nhập thông tin mã số thuế của tổ chức chi trả tính GTGC cho bản thân.

Nhập Mã số thuế của Tổ chức chi trả thu nhập, nơi đăng ký GTGC cho bản thân

– Ô 2: Tại thời điểm QT NNT không làm việc cho tổ chức chi trả hoặc không tính GTGC cho bản thân tại bất kỳ tổ chức chi trả nào. Nếu tích vào ô này NNT tiếp tục lựa chọn cơ quan thuế quản lý tại nơi cư trú (tạm trú hoặc thường trú).

**Trường hợp 3.2: NNT tích vào ô này nếu không thay đổi nơi làm việc.Sau đó khai thông tin vào ô 3 hoặc ô 4 hoặc ô 5.

– Ô 3: Tại thời điểm QT vẫn còn làm việc tại tổ chức chi trả. Nếu tích vào ô này NNT tiếp tục nhập thông tin MST của tổ chức chi trả để hệ thống hỗ trợ tự động xác định cơ quan thuế quyết toán.

– Ô 4: Tại thời điểm quyết toán đã nghỉ việc và không làm việc tại bất kỳ tổ chức chi trả nào nào; Nếu tích vào ô này thì NNT tiếp tục lựa chọn cơ quan thuế quản lý tại nơi cư trú (tạm trú hoặc thường trú).

– Ô 5: Tại thời điểm quyết toán NNT chưa tính giảm trừ gia cho bản thân ở bất kỳ tổ chức trả thu nhập nào (tổ chức khấu trừ thuế 10% tại nguồn của cá nguồn). Nếu tích vào ô này NNT tiếp tục lựa chọn cơ quan thuế quản lý tại nơi cư trú (tạm trú hoặc thường trú).

***

Nhấn Tiếp tục => Đến phần NHẬP DỮ LIỆU TỜ KHAI

Ví dụ trường hợp người nộp thuế có thu nhập tại 2 nơi (đã thay đổi nơi làm việc) và đã khấu trừ thuế tại nguồn. Khi nhập mã số thuế của đơn vị thực hiện khấu trù thuế tại thời điểm đang thực hiện quyết toán thuế thì hệ thống tự động nhận diện cơ quan quyết toán thuế. (Xem hình chụp bên dưới)

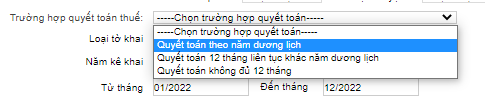

Tiếp theo, người nộp thuế chọn trường hợp quyết toán thuế.

Chọn “Năm kê khai” là năm 2023 (từ tháng 01/2023 đến tháng 12/2023).

Lưu ý: Trường hợp người nộp thuế thuộc diện xét giảm thuế do thiên tai, hỏa hoạn, tai nạn, bệnh hiểm nghèo ảnh hưởng đến khả năng nộp thuế thì người nộp thuế nộp hồ sơ xét giảm thuế đến cơ quan thuế nơi nộp hồ sơ quyết toán thuế trực tiếp.

Chọn “Tiếp tục” để chuyển đến bước khai tờ khai quyết toán.

BƯỚC 2: Nhập dữ liệu tờ khai

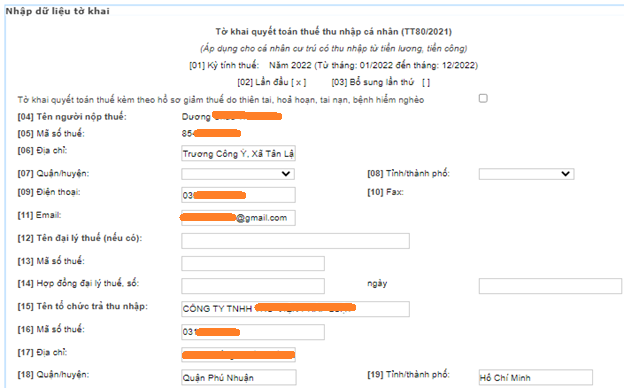

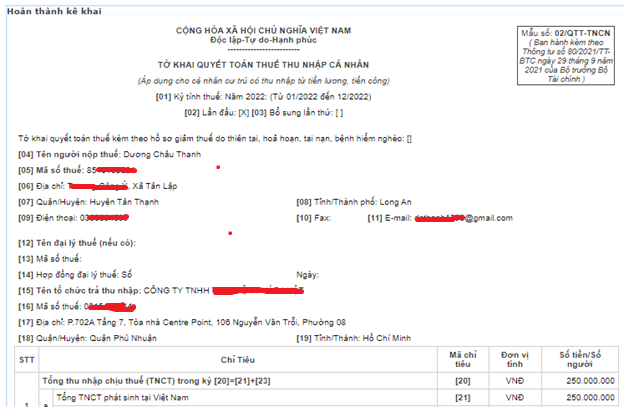

Người nộp thuế nhập dữ liệu tờ khai quyết toán thuế

[01] đến [06]: Hệ thống tự động nhập

Click chọn Tờ khai quyết toán thuế kèm theo hồ sơ giảm thuế do thiên tai, hoả hoạn, tai nạn, bệnh hiểm nghèo nếu người nộp thuế thuộc trường hợp này

[07] đến [08]: Chọn tỉnh, thành phố ở mục 08 trước, sau đó chọn quận huyện ở mục 07

[09]: Điền số điện thoại của NNT: (Bắt buộc điền)

[10]: Fax: Không bắt buộc

[11]: Điền địa chỉ email của NNT. (Bắt buộc điền)

[12] đến [14] Thông tin liên quan đến đại lý thuế (nếu có)

[15] đến [19] Hệ thống tự động điền thông tin

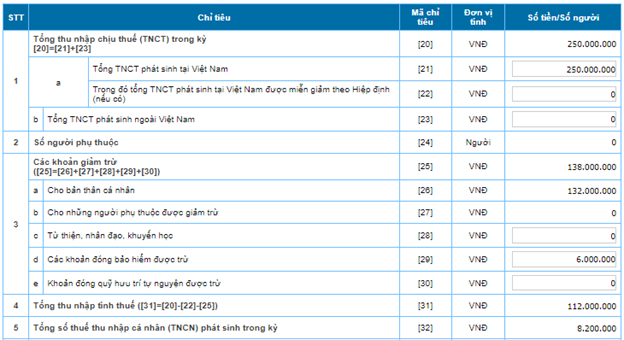

[20] Tổng thu nhập chịu thuế (TNCT) trong kỳ [20]=[21]+[23]

[21] Tổng TNCT phát sinh tại Việt Nam

Là tổng các khoản thu nhập chịu thuế từ tiền lương, tiền công và các khoản thu nhập chịu thuế khác; có tính chất tiền lương tiền công phát sinh tại Việt Nam; bao gồm cả thu nhập chịu thuế từ tiền lương; tiền công do làm việc trong khu kinh tế và thu nhập chịu thuế được miễn theo Hiệp định tránh đánh thuế hai lần (nếu có).

Thu nhập phát sinh ở đâu thì cơ quan chi trả thu nhập xuất chứng từ cho cá nhân, cá nhân lấy thông tin về thu nhập trên các chứng từ đó nhập vào tờ khai.

Ví dụ: Năm 2022, Dương Văn A làm công ty X từ tháng 1 đến tháng 4 có tổng thu nhập chịu thuế theo chứng từ là 50.000.000 đồng, làm công ty Y từ tháng 5 đến tháng 12 có tổng thu nhập chịu thuế theo chứng từ là 200.000.000 đồng. Như vậy tại chỉ tiêu [21], anh A sẽ nhập 250.000.000 đồng.

[22] Tổng TNCT phát sinh tại Việt Nam được miễn giảm theo Hiệp định (nếu có)

[23] Tổng TNCT phát sinh ngoài Việt Nam

[24] Số người phụ thuộc: Chỉ tiêu này hệ thống tự động điền theo số người phụ thuộc mà NTT đã đăng ký.

[25] Các khoản giảm trừ ([25]= [26] + [27] + [28] + [29] + [30]

[26] Giảm trừ cho bản thân cá nhân: Hệ thống tự điền sẵn là 132.000.000 đồng

[27] Giảm trừ cho những người phụ thuộc được giảm trừ: Hệ thống sẽ tính số tiền được giảm trừ theo số người phụ thuộc được đăng ký.

[28] Từ thiện, nhân đạo, khuyến học: NTT tự điền thông tin này theo chứng từ

[29] Các khoản đóng bảo hiểm được trừ: NNT tự điền thông tin này theo chứng từ

[30] Khoản đóng quỹ hưu trí tự nguyện được trừ: NNT tự điền thông tin này theo chứng từ

[31] Tổng thu nhập tính thuế ([31]=[20]-[22]-[25]): Hệ thống sẽ tự tính dựa trên thông tin mà NNT đã nhập

[32] Tổng số thuế thu nhập cá nhân (TNCN) phát sinh trong kỳ: Hệ thống sẽ tự tính dựa trên thông tin mà NNT đã nhập

***

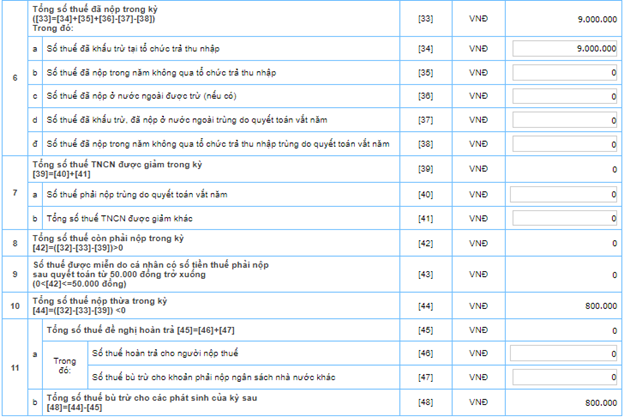

[33] Tổng số thuế đã nộp trong kỳ: ([33]=[34]+[35]+[36]-[37]-[38])

[34] Số thuế đã khấu trừ tại tổ chức trả thu nhập

Số thuế đã khấu trừ tại tổ chức trả thu nhập là số thuế mà tổ chức chi trả thu nhập đã khấu trừ (căn cứ theo chứng từ khấu trừ thuế TNCN).

[35] Số thuế đã nộp trong năm không qua tổ chức trả thu nhập

Số thuế đã nộp trong năm không qua tổ chức trả thu nhập là số thuế TNCN mà cá nhân đã nộp vào ngân sách nhà nước theo mã số thuế của cá nhân người nộp thuế không qua tổ chức trả thu nhập.

[36] Số thuế đã nộp ở nước ngoài được trừ (nếu có)

[37] Số thuế đã khấu trừ, đã nộp ở nước ngoài trùng do quyết toán vắt năm

[38] Số thuế đã nộp trong năm không qua tổ chức trả thu nhập trùng do quyết toán vắt năm

[39] Tổng số thuế TNCN được giảm trong kỳ [39]=[40]+[41]

[40] Số thuế phải nộp trùng do quyết toán vắt năm

[41] Tổng số thuế TNCN được giảm khác

[42] Tổng số thuế còn phải nộp trong kỳ ([42]=([32]-[33]-[39])>0)

[43] Số thuế được miễn do cá nhân có số tiền thuế phải nộp sau quyết toán từ 50.000 đồng trở xuống (0<[42]<=50.000 đồng)

[44] Tổng số thuế nộp thừa trong kỳ ([44]=([32]-[33]-[39])<0)

[45] Tổng số thuế đề nghị hoàn trả [45]=[46]+[47]

[46] Số thuế hoàn trả cho người nộp thuế

[47] Số thuế bù trừ cho khoản phải nộp ngân sách nhà nước khác

[48] Tổng số thuế bù trừ cho các phát sinh của kỳ sau ([48]=[44]-[45])

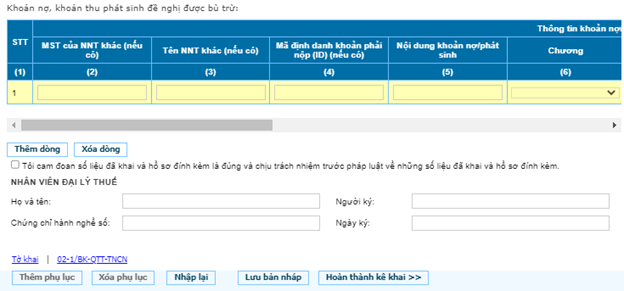

Trường hợp người nộp thuế đề nghị hoàn trả vào tài khoản của người nộp thuế tại chỉ tiêu [46] thì ghi thêm các thông tin sau:

Trường hợp người nộp thuế đề nghị bù trừ cho khoản phải nộp ngân sách nhà nước khác tại chỉ tiêu [47] thì ghi thêm các thông tin sau:

Đến bước này, người nộp thuế đã có thể xác định được số thuế TNCN được hoàn hay phải nộp thêm.

Sau khi điền xong thì NNT chọn “Hoàn thành kê khai”.

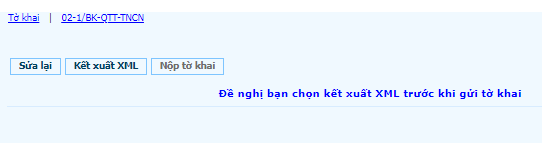

BƯỚC 3: Nộp hồ sơ

Trường hợp cá nhân có tài khoản giao dịch thuế điện tử

=> Bấm Lưu bản nháp + Hoàn thành kê khai => Kết xuất xml => Gửi tờ khai => Chọn phụ lục đính kèm => Chọn chứng từ khấu trừ (Choose File) => Chọn tiếp tục => Nhập mã xác thực OTP (gửi về điện thoại) => Nộp Tờ khai thành công.

Trường hợp cá nhân chưa có tài khoản giao dịch thuế điện tử

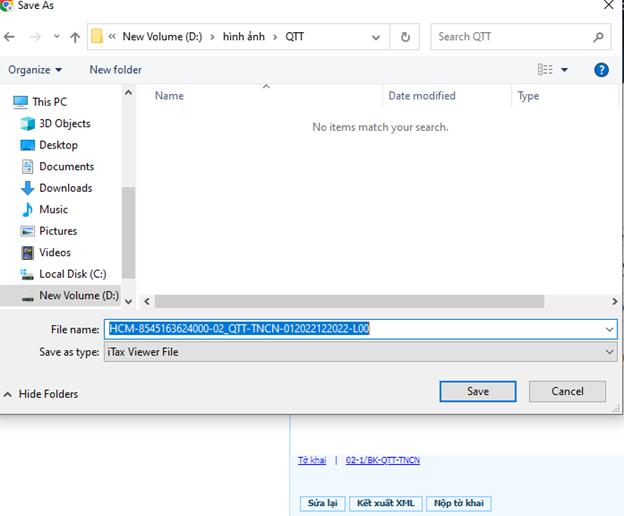

– Bấm Lưu bản nháp + Hoàn thành kê khai

– Chọn kết xuất XML

NNT chọn kết xuất XML trước khi gửi tờ khai.

NNT lưu lại file.

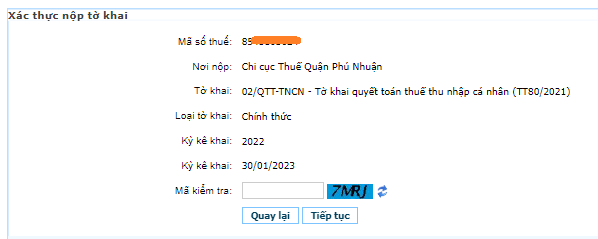

Chọn Nộp tờ khai, Nhập mã kiểm tra để xác thực nộp tờ khai và chọn Tiếp tục.

In tờ khai

Tại bước sau khi chọn “Kết xuất XML“, hệ thống sẽ gửi về cho bạn file tờ khai theo định dạng XML. Sử dụng máy tính có cài itax viewer để mở file tờ khai theo định dạng XML => In => Ký tên người khai thuế.

Tải về ứng dụng itax viewer dưới đây, cài đặt như như các ứng dụng thông thường. Sau khi đã cài đặt thì bạn có thể mở file “kết xuất XML” như bình thường và chọn in 2 bản (Mở file đã kết xuất xml bằng phần mềm iTaxview mới nhất) và nộp đến Cơ quan Thuế (Bộ phận một cửa).

Cách mở file định dạng XML sau khi đã cài đăt xong: Bạn double click để mở hoặc nhấn chuột phải chọn Open.

Trường hợp muốn kiểm tra lại trạng thái Tờ khai đã gửi => Vào Tab: “Tra cứu tờ khai” => Lựa chọn loại tờ khai => Chọn ngày gửi => Tra cứu (mục đích kiểm tra Tờ khai đã được ghi nhận vào hệ thống của Cơ quan Thuế chưa).

- X Xu hướng tuyển dụng IT tại Việt Nam 2024 – 2025: Đón đầu làn sóng công nghệ mới

- H HƯỚNG DẪN CHUẨN HÓA VÀ TẠO CV TRÊN TOPDEV

- N Nộp CV bao lâu thì được gọi phỏng vấn? Bí quyết tăng cơ hội được phỏng vấn

- N Người tham chiếu là gì? Nên chọn ai là người tham chiếu trong CV?

- O Offer công việc là gì? Hướng dẫn cách trả lời thư mời nhận việc

- C Cách xin nghỉ việc 1 ngày khéo léo

- C CV game tester là gì? Hướng dẫn viết CV ấn tượng

- I Intern là gì? Cách tìm kiếm việc làm intern cho sinh viên mới ra trường

- C Cách giới thiệu bản thân trong CV hiệu quả và ấn tượng nhất

- C CV bản cứng là gì? Cần lưu ý gì khi nộp CV bản cứng?